Álex Pardillos Boada, Consultor d’Altria Corpo

Les empreses es troben amb grans dificultats per a aconseguir finançament, i no sempre és per manca d’alternatives sinò per desconeixement de les mateixes. En aquest article es desgranen les diferents causes de no obtenir finançament i com podem resoldre aquest problema.

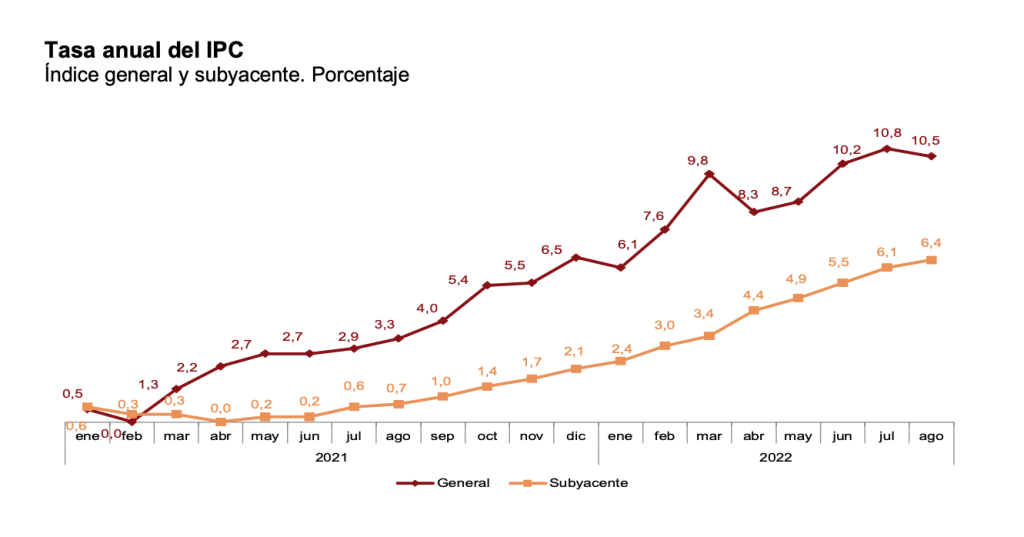

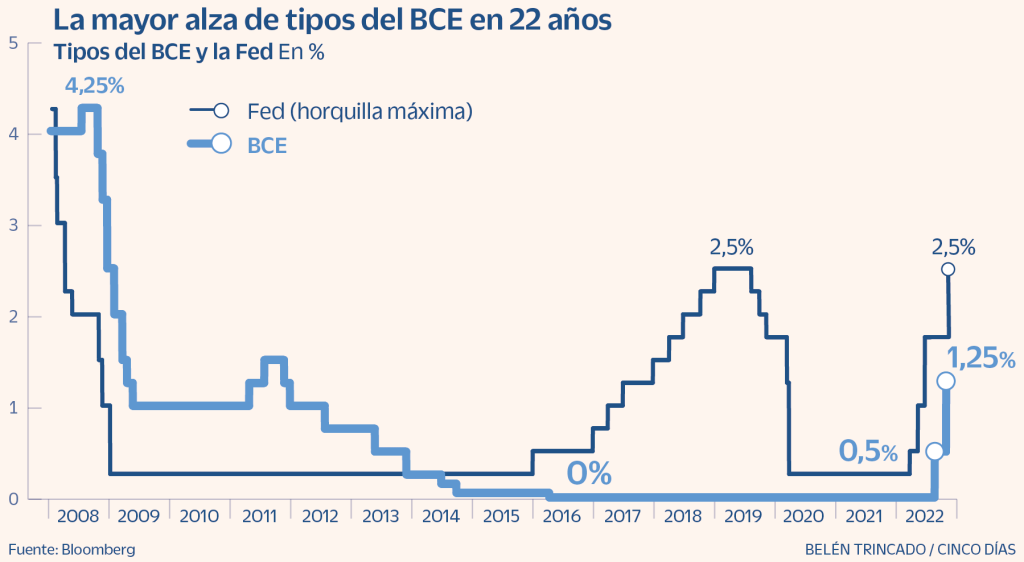

Actualment, ens trobem en un context econòmic i financer imprevisible i incert. Entre inflació, guerres, pujada de tipus, males previsions econòmiques, concentració d’entitats financeres, refinançaments i augment dels concursos de creditors, el panorama que tenim per davant ens obliga a parar una especial atenció a la situació financera de les empreses.

Degut al meu treball com a consultor financer d’empreses i a la meva experiència anterior en banca, he pogut constatar durant anys que moltes companyies es troben desemparades cada cop que intenten accedir a finançament. Podria enumerar una infinitat d’ocasions en les que aquestes empreses no han arribat a obtenir el finançament que necessitaven en el moment que realment els era necessari per afrontar les seves obligacions a curt termini o per acometre inversions, ocasionant situacions com l’impagament a proveïdors, no poder donar resposta a la demanda dels seus clients o no pagar els sous corresponents als seus treballadors, quan no es trobaven abocades a un concurs de creditors. Aquesta situació crea diferents problemes i conflictes a diferents nivells de l’economia i, pitjor encara, repercuteix a les nostres llars i a la nostra economia diària.

Com a conseqüència, en el que fa referència al finançament d’empreses, qualsevol persona, sigui consultor financer, intermediari, o fins i tot directors i gestors d’empreses de les diferents entitats de finançament, estan tenint seriosos problemes per aconseguir l’aprovació d’operacions que ajudin a les companyies a crèixer i poder solventar qualsevol tipus d’adversitat que els pugui ocòrrer.

Avui en dia, comptem amb un gran nombre d’entitats financeres, tant bancs com finançadors alternatius, el que pot donar la impressió que entre totes elles puguin respondre a les solucions de finançament que el mercat demanda, pero lamentablement no és així. Un gran nombre d’aquests proveïdors financers no són coneguts per les empreses, per això té sentit per a les empreses que recorrin a consultores financeres o intermediaris per a que intentin obtenir el finançament de la manera que sigui possible, tant reformulant la solicitud en proveïdors amb els que l’empresa ja ha provat sense sort, com sobre tot donant accès a noves entitats amb les que l’empresa no tenia contacte o simplemente desconeixia.

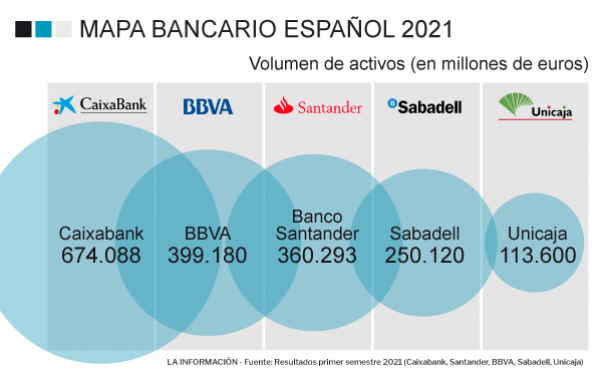

Un fenomen que ha col·laborat en la dificultat d’accès al crèdit ha estat la concentració d’entitats bancàries, propiciada per diferents factors com la pressió exercida per les polítiques del propi Banc Central Europeu. Les entitats de finançament alternatiu han entrat en escena i han aprofitat per emportar-se un tros del pastís deixat pels bancs tradicionals. No obstant això, queda encara molt recorregut fins a donar resposta a tot el volum i tipologia d’operacions de finançament que el mercat demanda.

Els problemes principals als que s’ha de donar resposta són bàsicament quatre:

- Retard en les operacions: les operacions de finançament han de ser resoltes en un termini de temps curt, no es poden allargar setmanes o mesos degut a la demora en donar resposta per part de les entitats financeres o, pel contrari, per la mala gestió realitzada pels directius financers de les pimes a l’hora d’aportar documentació transparent i correcta.

- Política de riscos restrictiva: les polítiques de riscos de moltes entitats inclouen massa barreres, requisits, condicionants i garanties a l’hora de concedir finançament.

- Anàlisi d’informació econòmico – financera només històrica: l’anàlisi habitual que realitzen les entitats financeres sobre una operació de finançament es basa en la revisió de la informació històrica de la companyia. Aquesta informació és necessària però no suficient per a una anàlisi completa, ja que no té en compte ni el present ni molt menys el futuro de les mateixes. Això ocorre al revisar, en l’any corrent, l’impost de societats de l’any passat com a única font fiable, quan ja han passat mesos i la imatge financera de l’empresa pot haver variat notablement a pitjor o a millor. Els balanços i els comptes de resultats provisionals de l’any en curs es prenen sempre de forma orientativa i únicament serveixen en el cas, poc freqüent, que revelin un empitjorament de la situació financera, mai una millora. En definitiva, la documentació oficial per saber realment què està guanyant i quina és la situació financera en aquest precís moment que sol·licita el crèdito l’empresa és mínima, i tant sols es pot recórrer als extractes bancaris i a la fitxa Cirbe de riscos del Banc d’Espanya.

Sovint, per recolzar els plans de futur de l’empresa, aquesta presenta plans de negoci poc creïbles, sense cap tipus de revisió professional i sense projeccions fonamentades per a realitzar una estimació sobre què poden guanyar en els propers mesos i anys. En aquestes estimacions, existeixen mètodes dinàmics per fer-se una idea de la imatge que tindrà l’empresa en un futur pròxim, però sense solidesa en les assumpcions ni un treball professional en la seva elaboració, és paper mullat per a l’entitat financera que l’estudia.

4. Solucions financeres del mercat: existeix un gran nombre i diversitat de proveïdors financers actius, però cadascun s’enfoca a una solució financera concreta, pel que la gran majoria de vegades les solucions aportades per ells no poden donar resposta a totes les tipologies d’operacions i de clients.

Com se li podria donar solució a cada un d’aquests inconvenients?

- Els retards de les operacions es poden solventar d’una forma més senzilla del que sembla. Cal realitzar informes financers de forma professional que expliquin al detall el funcionament de les empreses, el seu model de negoci, explicar d’on venen i quina és la seva estratègia actual i futura. En aquest paper, els directors financers i els CEOs han d’obrir-se al 100% amb els seus proveïdors financers aportant tota la informació requerida des d’un primer moment. D’aquesta forma, amb la documentació necessària i amb un informe financer ben realitzat es facilita en gran mesura la tasca dels professionales que integren els equips de les entitats financeres; els gestors de les oficines podran integrar la documentación i enviar l’operació al departament de riscos d’una forma més àgil, el que portarà als analistes d’aquests departaments a resoldre de forma més ràpida tant si són sancions positives com negatives.

Contractar a consultors financers millorarà la redacció d’aquest informe, enriquirà la visió dels possibles plantejaments a realitzar i donarà accès a un nombre molt més gran de proveïdors financers. Molts dels professionals d’aquestes consultories financeres provenen d’entitats bancàries i alternatives, i coneixen com cal afrontar una sol·licitud de crèdit, com preparar i explicar una empresa i la seva necessitat financera i, sobre tot, quina estratègia de riscos segueix cada proveïdor financer i la millor manera de procedir en cada un d’ells. Així mateix, l’experiència i coneixement dels productes financers que més encaixen amb les necessitats de les empreses ajudan enormement a canalitzar eficientement cada sol·licitud de crèdit.

2. Les entitats de crèdit haurien de revisar de forma constant les seves polítiques de riscos, monitoritzar els efectes que tenen aquestes polítiques i tenir més flexibilitat, observant el que realitzen altres competidors, sobre tot no bancaris.

Això és especialment rellevant en el cas de les companyies que ja treballen en una entitat bancària i mostren una vinculació des de fa anys.

3. Les entitats financeres han de millorar i buscar un mix d’anàlisis financers de mètodes estàtics i dinàmics per poder donar una resposta al finançament de forma correcta i no deixar passar bones oportunitats comercials.

Una proposta que pot plantejar-se és disposar d’un document oficial en el que les empreses, de similar manera als IVAs o retencions d’IRPF presentats de forma mensual o trimestral, tinguessin l’obligació de presentar un balanç i un compte de resultats provisional que donessin una imatge fidel de la companyia i que els ajudés amb això a obtenir finançament.

4. Per últim, fent referència a les soluciones que tenim avui en dia, podríem comentar que existeix una gran gamma d’elles per a operacions nacionals i internacionals. Tot i així, el mercat necessita moltes més per a satisfer totes les necessitats i casuístiques possibles. Entre les propostes que trobem a faltar, podem identificar la necessitat de més societats de garantia recíproca que puguin avalar les operacions de les empreses; l’existència de més fons de deute destinats a pimes que puguin injectar el diner suficient per a la consecució dels seus corresponents projectes a llarg termini; que existeixi més col·laboració entre les entitats financeres per finançar de forma conjunta a les empreses; i solucions financeres més específiques per a empreses de diferents sectors i tamanys, que estan excloses de l’àmbit bancari pero que podrien ser finançades amb instruments de deute sense haver d’anar directament a realitzar rondes d’inversió en capital per mantenir la seva activitat.

Queda molt camí per fer en el sector financer, ens trobem en un context econòmic i social que demana més solucions en tots els àmbits, i el financer és vital per a la nostra economia. Venen temps difícils plens d’oportunitats per fer possible el que a vegades sembla impossible. Animo a tots els i les professionals del sector a reflexionar i buscar solucions per ajudar a autònoms, negocis, pimes i grans empress a continuar creixent i millorar.

Alex Pardillos Boada

Consultor Àrea Corporativa a Altria Corpo